O Brasil passa por um momento complicado, com uma inflação persistente que corrói cada vez mais o poder de compra da população. Para tentar combater a alta generalizada dos preços, o Banco Central precisou subir os juros, o que causa uma série de impactos no crescimento do país.

Mas depois de quase 30 anos da implementação do Real, será que estamos diante da “Última dança” da moeda que mudou a história econômica do país? A expressão e o questionamento foram utilizados pelo economista Richard Rytenband, CEO da Convex Research, na live em que ele demonstra os problemas atuais da economia brasileira e como nossa moeda está sendo afetada. (clique aqui para assistir)

Para demonstrar os riscos, Rytenband elenca uma série de pontos. Em primeiro lugar, ele destaca quais são as três funções principais de uma moeda corrente: meio de troca, unidade de conta e reserva de valor. Elas são explicadas logo a seguir:

Meio de troca – conseguir pagar serviços ou comprar produtos utilizando a moeda aceita em todo território nacional.

Unidade de conta: a moeda nacional é usada para colocar preço em produtos e bens. Quando a moeda corrente começa a perder muito o seu valor, as pessoas passam a utilizar outras moedas mais fortes como unidade de conta. Por exemplo: na década de 1980 e começo dos anos 1990, era comum anúncio de carros e apartamento em dólares no Brasil. Isso até hoje acontece na Argentina, onde a moeda nacional (peso) está extremamente desvalorizada.

Reserva de valor. Você sabe que a aquela moeda vai preservar minimamente o poder de compra. Ainda que haja alguma desvalorização ao longo do tempo, aquela moeda não será “pulverizada” do dia para a noite, como acontecia antes da implementação do real.

Problemas com o Real

O grande problema acontece quando a moeda começa a perder uma ou mais funções. Se há uma inflação muito elevada, a reserva de valor pode deixar existir. O mesmo acontece com a unidade de conta, já que as pessoas tendem a parar de utilizar a moeda para referenciar produtos mais caros, como carros e imóveis.

“Este é o meu medo. Será que voltaremos a ter anúncio de apartamentos em dólares no Brasil?”, questiona. “Em economia, você não pode brincar com as funções da moeda. Se alguma delas ‘entrar em parafuso’ já era”, continua Rytenband. Daí vem a expressão “A última dança do Real” utilizada pelo economista.

Para se ter ideia do poder da inflação no longo prazo, o IPCA acumulado desde o início do plano Real atingiu a marca de 665%.

“O Real foi o plano de estabilização mais bem-sucedido da história do Brasil. Mesmo assim, hoje você precisa de R$ 7,65 reais para comprar o que podia ser comprado com R$ 1 em julho de 1994” destaca.

Mas o pior ainda pode estar por vir. Na live, ele aponta uma série de sinais que indicam uma nova onda inflacionária no Brasil. “A oferta monetária está subindo muito, mesmo com a Selic nas alturas. Quando a Selic começar a baixar, para onde vai essa oferta?”, alerta.

A inflação de preços é provocada justamente quando há um aumento da oferta monetária sem que a quantidade de produtos e serviços ofertados aumente na mesma proporção. E é isso que está acontecendo agora.

“Se tem uma oferta monetária crescendo em uma velocidade maior do que tem de produtos e serviços circulando na economia, há uma onda inflacionária a caminho”, afirma.

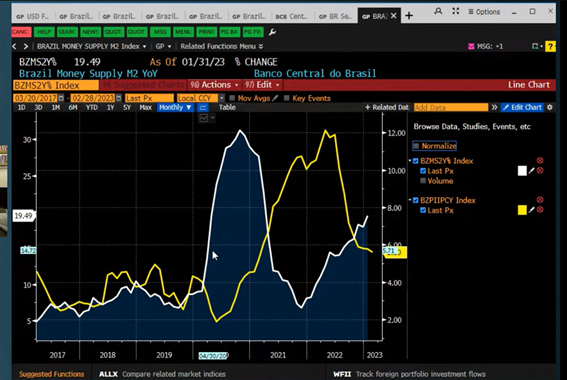

Para ilustrar o que vivemos atualmente, o economista aponta que o gráfico de oferta monetária mostra um crescimento importante nos últimos meses. Quando é inserida no gráfico a linha que mostra a variação do IPCA, é possível ver claramente que a inflação oficial sempre aumenta alguns meses depois que a oferta monetária cresce.

“O sinal que é dado na oferta monetária leva um tempo para se materializar em inflação”, explica.

Veja abaixo o gráfico que mostra a variação da oferta monetária (linha branca) e do IPCA (linha amarela)

Outros pontos de atenção

Nos últimos meses, também estamos observando o resultado primário piorando em relação ao PIB (Produto Interno Bruto). E mesmo com o resultado primário “no azul”, o resultado nominal vem diminuindo. “Isso quer dizer que os juros da dívida que estamos pagando são muito altos”, afirma o economista. “Se perdermos essa situação de superávit primário, a coisa vai ficar muito feia”, alerta.

Ele destaca ainda que quando o resultado primário começa a ficar “no vermelho”, a Dívida Pública Líquida em relação ao PIB costuma aumentar.

“Se observarmos o gráfico, a partir do momento que começa a haver déficit primário, a dívida líquida volta a subir, saindo de 29,73% do PIB há quase 10 anos para os atuais 56,56% do PIB. Agora, ela está em um patamar muito alto, próximo do recorde de 2002, que foi um ano extremamente complicado para o Brasil”, afirma.

Quer proteger seu patrimônio e da sua família contra a desvalorização da moeda e os problemas da economia? Clique aqui e faça sua assinatura Convex – ela será o seu visto para os mercados globais!

Assine nossa newsletter

Assine nossa newsletter