Wesley Gray, Ph.D., CEO e CIO da Alpha Architect, gestora com mais de $1,7bi sob gestão, realizou um estudo muito interessante sobre gestão de portfólio, a começar pelo título: Even God Would Get Fired as an Active Investor.

Em respeito as diferentes crenças, utilizaremos os termos Gestor Perfeito e Portfólio Perfeito como tradução.

Na Convex sempre reforçamos o nosso princípio de que não tentamos prever nada, apenas nos expomos segundo os sinais do mercado. Mas, e se fosse possível prever perfeitamente qual seria o retorno futuro das ações mais vencedores e perdedoras? Apenas D-us é onisciente e seria capaz desse feito, por isso o nome da carteira hipotética (e impossível de ser replicada) é chamada de Portfólio Perfeito.

O autor compilou o retorno total (variação da ação + dividendos) de 5 anos para as 500 maiores empresas da NYSE, NASDAQ e AMEX. Claramente, este método contém o viés “look ahead” onde informações utilizadas no estudo não seriam previamente conhecidas no período analisado, mas isso não atrapalha o propósito do estudo, pelo contrário, reforça os resultados encontrados.

As ações selecionadas foram divididas em 10 portfólios com base no CAGR (retorno anualizado composto) de 5 anos. A cada 5 anos, os portfólios eram rebalanceados, com dados desde 1927 até 2016.

Como era de se esperar, o retorno anualizado do Portfólio Perfeito foi incrivelmente alto, 29% a.a. Em 10 anos seria o equivalente a um retorno de 1.176%.

Neste período analisado, o retorno anualizado do S&P500 foi de 9,87%, enquanto o retorno do pior portfólio teria sido de -15,32%, uma tragédia. Até aqui, pouca ou nenhuma surpresa. Mas os dados trazem insights valiosos.

A volatilidade do Portfólio Perfeito foi maior que do próprio índice. O índice Sharpe ficou acima de 1, mas nada muito expressivo e o drawdown (medida do declínio de um pico histórico) foi de incríveis 76% (agosto/1929 a maio/1932).

Claramente, mesmo uma carteira long only “perfeita” pode gerar muita dor para um investidor de longo prazo.

A essa altura, como um investidor (a) experiente você pode estar se questionando “e se comprássemos (long) o portfólio vencedor e vendêssemos (short) o portfólio perdedor? Afinal, temos um grande privilégio, já sabemos quais serão os ganhadores e perdedores.”

Uma carteira long no portfólio vencedor e short no portfólio perdedor, com um rebelaceamento mensal teria o seguinte desempenho:

O resultado seria incrível, em poucos anos qualquer investidor seria bilionário. Mas perceba que a volatilidade e o drawdown continuariam altos. Com certeza aqueles investidores menos arrojados ou que, por algum motivo, encontrassem seu uncle point, ficariam furiosos com esse Gestor Perfeito.

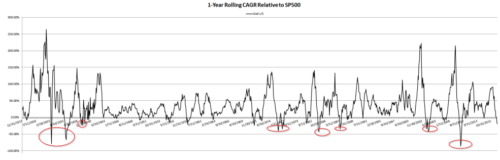

E para finalizar, não basta ter um bom retorno, é preciso superar o benchmark. E durante alguns anos o Portfólio Perfeito não superaria o S&P500. O Gestor Perfeito poderia escrever uma carta aos seus cotistas ou ir a mídia justificar sua performance, mas talvez ele fosse demitido múltiplas vezes durante esse período.

Seus Investimentos Precisam de Indpendência! Em fevereiro, a Convex abre as suas assinaturas anuais para novos membros.

Garanta sua vaga, inscreva-se na lista de espera e receba informações em primeira mão: assinaturas.convexresearch.com.br

Assine nossa newsletter

Assine nossa newsletter