Quando o assunto é acumulação de capital e preservação de patrimônio, um aspecto muito importante é o conhecimento de base. Afinal, como já dizia Warren Buffett, o investidor nunca deve parar de aprender.

A informação e o conhecimento são sempre grandes aliados para que o investidor consiga construir uma base crítica e, consequentemente, possa discernir o que é ou não ruído dentro do mercado financeiro.

Partindo desse pressuposto, o Money Crunch conversou com Renan Zanella, analista da Convex Research, e montou uma lista com os 8 livros sobre finanças e investimentos que todo investidor deveria conhecer:

1. Dominando o Ciclo De Mercado

“Dominando o Ciclo De Mercado” foi uma das obras que mais marcaram o ano de 2020. Muito dessa repercussão veio por conta de seu autor: Howard Marks, um dos maiores gestores do mundo, com mais de US$100 bilhões em ativos.

Marks é sócio fundador e vice-presidente da Oaktree Capital Management, maior empresa de private equity do mundo. Neste livro, ele compartilha os ensinamentos, fundamentos e conceitos que o fizeram, de fato, conseguir compreender e dominar os ciclos do mercado.

Ao longo do livro, o autor foca na importância de se compreender o cenário macro das economias, o que fará com que o investidor tenha visão que contemple a realidade de forma precisa, envolvendo as suas dinâmicas, causas e consequências.

Como o título já explicita, Marks reforça a ideia que a economia (e toda a história humana) é feita de ciclos. E, consequentemente, o mercado também.

2. Charlie Munger: O Investidor Completo

O livro “Investidor Completo” (2022), escrito por Tren Griffin, explicita a visão de outra figura que é tida como um dos pilares do mercado financeiro global: Charlie Munger, o visionário vice-presidente da Berkshire Hathaway e parceiro financeiro indispensável de Warren Buffett.

Conhecido por superar os índices de mercado repetidamente, Charlie acredita que qualquer investidor pode fazer o mesmo.

O texto de Griffin mostra que a noção de sabedoria de Charlie permite que ele ele mantenha suas emoções fora de seus investimentos e evite as armadilhas comuns do mau julgamento

Os capítulos do livro destrincham as etapas essenciais da estratégia de investimento de Munger, que foram condensadas em um livro pela primeira vez na história.

3. Portfólio Permanente

O conceito de Portfólio Permanente foi apresentado por Harry Browne pela primeira vez em 1981. Posteriormente, a teoria se tornou seria essencial para as futuras gerações de investidores sobreviverem no mercado.

Harry Browne foi um escritor, político e consultor de investimentos americano. Ao longo de sua vida, escreveu 12 livros que, no total, venderam mais de 2 milhões de cópias.

No livro “Portfólio Permanente: a estratégia de longo prazo de Harry Browne”, os autores Craig Rowland e Mike Lawson transmite o que chama de uma “análise detalhada de uma estratégia de investimento que pode lidar com o atual ambiente financeiro incerto”.

O portfólio permanente defendido por Browne é conhecido por resistir a uma ampla variedade de cenários econômicos de inflação, deflação e recessão, fazendo com que os investidores consigo proteger seus patrimônios e aumentar seu capital.

Os autores explicam com maestria como incorporar as ideias do Portfólio Permanente em seus empreendimentos financeiros para manter, proteger e aumentar seu capital

aponta o resumo do livro

A compra dos direitos autorais da obra e a edição inédita em português foi feita pela Convex Research. O prefácio foi escrito por Richard Rytenband, economista e CEO da Convex.

5. A psicologia financeira: lições atemporais sobre fortuna, ganância e felicidade

Diferentemente da maior parte dos livros sobre finanças e mercado financeiro, esta obra de Morgan Housel aborda um lado que às vezes é negligenciado quando o assunto é investimentos: o lado emocional.

Housel defende que o sucesso financeiro depende mais de suas soft skills (como você gerencia sua psicologia e impulsos emocionais) do que de suas habilidades técnicas em análises financeiras, regras/leis de mercado.

O autor compartilha suas descobertas, crenças e abordagem do dinheiro, usando uma série de contos e capítulos para apresentar 18 preconceitos, falhas, comportamentos ou atitudes relacionados que afetam seus resultados financeiros.

Em conjunto, esses pontos formam o que Housel chama de psicologia do dinheiro.

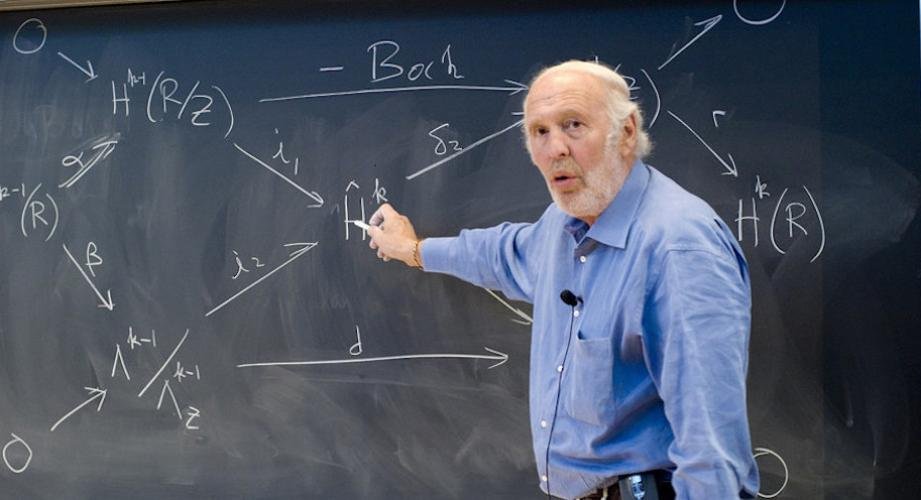

6. O homem que decifrou o mercado: Como Jim Simons criou a revolução quant

Jim Simons é presidente simbólico e membro do conselho do Renaissance Technologies, um dos fundos de investimentos mais rentáveis da história.

Neste livro, Gregory Zuckerman mostra como o matemático até então anônimo se tornou o pioneiro da negociação algorítmica.

Desde 1988, o fundo Medallion, exclusivo da Renaissance, tem gerado uma média de ganhos anuais de 66%. A empresa registrou lucros de mais de 100 bilhões de dólares com as negociações.

Conhecido por ser um matemático notório e ex-criptoanalista, Simons suspeitava que os mercados financeiros se movimentavam organizadamente, mas não de maneiras que pudessem ser detectadas com intuição e percepção humanas.

Dito isso, a equipe comandada por ele procurava padrões escondidos por trás dos números que poderiam revelar regras que regem os mercados há muito tempo procuradas.

Após décadas de construção, outros investidores começaram a emular os métodos quantitativos de Simons, inspirando uma revolução que se alastrou por Wall Street, Vale do Silício e todos os outros lugares onde as previsões são feitas.

7. Lucrando com ações no longo prazo

Peter C. Oppenheimer, estrategista-chefe de ações globais e chefe de Macro Research na Europa dentro da Global Investment Research da Goldman Sachs, é conhecido como o “grande guru do mercado acionário”.

Neste livro, Oppenheimer analisa os padrões de comportamento do mercado financeiro, suas motivações e como as mudanças econômicas e tecnológicas impulsionam oportunidades de investimento.

O diferencial de sua análise recai sobre o estudo do comportamento do mercado, especialmente o americano, em meio aos ciclos ciclos financeiros.

8. Trading Chaos

Trading Chaos, publicado em 1995, é o livro mais conhecido do trader Bill M. Williams, e também um clássico do mercado financeiro.

No ano passado, a obra ganhou versão em português com o título Trading Chaos: aplicando técnicas especializadas para maximizar lucros. A Convex Research trouxe a obra para o Brasil.

A versão original, em inglês, além de dificultar a compreensão dos brasileiros por conta do idioma ainda tem outro empecilho: o preço gira em torno de R$ 1.000.

Como um dos primeiros adeptos da psicologia de mercado, o autor dedica os primeiros capítulos do livro a aspectos psicológicos e comportamentais, descrevendo as razões pelais quais muitos investidores fracassam.

Depois, apresenta a teoria do caos como modelo de organização. A natureza e o cérebro humano são caóticos, portanto, é de se esperar que os mercados também sejam. Ao contrário do que muitos pensam, o caos, abordado no livro, se a refere a um nível diferente e mais alto de ordem, o problema é que fomos ensinados a enxergar o mundo através de um padrão linear e temos dificuldade para entender os sistemas dinâmicos complexos.

A 1º e 2º edição do Trading Chaos possuem diferenças significativas. Portanto, caso se interesse em ler na íntegra, sugerimos a leitura de ambas as edições.

Entre em contato com a redação Money Crunch: [email protected]

Assine nossa newsletter

Assine nossa newsletter